Som en god flaske rødvin bliver SKAGEN Vekst kun bedre med årene. I december går vores nordisk-globale fond ind i sit fjerde årti, og fonden leverer fortsat solide absolutte afkast til kunderne. De, der var investeret i fonden i slutningen af august i år, har fået et gennemsnitligt årligt afkast på 22,9 pct., 20,4 pct. eller 12,6 pct. over hhv. en etårig, treårig eller femårig periode(1). Fonden har ikke kun klaret sig flot på den absolutte bane – for SKAGEN Vekst slår også sit referenceindeks (MSCI Nordic/MSCI AC ex. Nordic) på de tre horisonter – og det endda selvom value-aktier generelt har underpræsteret i samme periode.

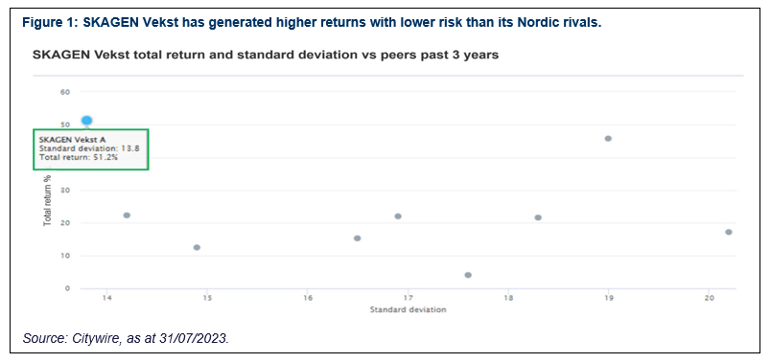

Sammenligner man SKAGEN Vekst med andre nordiske fonde, bliver præstationen faktisk kun endnu mere imponerende. Specielt taget i betragtning, at de andre fonde med fokus på Norden har en bias mod vækst-aktier. Det akkumulerede treårige afkast i SKAGEN Vekst er således mere end dobbelt så højt som gennemsnittet i en nordisk fond – og risikoen i SKAGEN Vekst er endda samtidigt også lavere. Det ser man på standardafvigelsen, der måler størrelsen på udsvingene ved en investering (figur 1).

De flotte resultater i SKAGEN Vekst er opnået til trods for, at fonden har haft direkte eksponering mod fx den russiske invasion af Ukraine, spændingerne mellem Kina og Taiwan og den amerikanske bankkrise. Begivenheder, som de udelukkende nordisk-fokuserede fonde jo behændigt styrede udenom. Men SKAGEN Vekst har jo et delvist globalt mandat, så den flotte præstation illustrerer ekstratydeligt fondens stærke risikostyring.

Kunsten at udvælge vinderne

Fonden fik ny ledende porteføljeforvalter i 2018, og siden da har de stærke afkast hovedsageligt været drevet af god aktieudvælgelse. Gennem de seneste tre år – hvor SKAGEN Vekst har slået sit referenceindeks med gennemsnitligt 6,7 pct. på årlig basis – har aktieudvælgelsen medvirket til, at fonden har overpræsteret i 12 ud af 13 lande. Kigger vi på sektorniveau, tegner der sig det samme billede. Her har SKAGEN Vekst slået indekset i otte ud af 10 markeder. En væsentlig årsag til den flotte præstation er, at der har været tale om små afkastforskelle i de markeder og sektorer, fonden har underpræsteret, mens overpræstationerne har været af betydelig størrelse der, hvor fonden har slået sit indeks.

Kina er et godt eksempel på et land, hvor en stærk aktieudvælgelse har haft en positiv effekt på porteføljens afkast år-til-dato. SKAGEN Veksts kinesiske selskaber (Ping An, China Mobile, Cnooc og Alibaba) er oppe med sammenlagt 23 pct., hvilket er et noget pænere bidrag, end hvis vi ser på kinesiske selskaber over en bred kam, hvor det kinesiske referenceindeks kun har leveret 8 pct. Forskellen sætter en streg under vigtigheden af at vælge de rigtige aktier – til den rigtige pris - i en tid hvor markedet i Kina er ramt af strukturelle udfordringer – specielt i ejendomssektoren – og geopolitiske risici.

Set i et bredere perspektiv kan fondens positive afkast år-til-dato tilskrives stærke bidrag på tværs af hele porteføljen. Man har behændigt undgået de helt store tab og nydt godt af solide resultater fra bl.a. Broadcom og Novo Nordisk.

Broadcom har oplevet en imponerende vækst i sin halvleder- og softwareforretning såvel som et boost fra den seneste AI-mani. Det amerikanske teknologiselskab er markedsførende inden for topmoderne mikrochips, der bruges af selskaber som Google, Apple, Facebook og Microsoft.

Udviklingen i Novo Nordisk er næppe gået nogens næse forbi. Nye undersøgelser pegede på, at deres vægttabspræparat Wegovy også kan mindske risikoen for hjerte-kar-sygdomme. Den nyhed Novo-aktien, der er den største position i SKAGEN Veksts, med omkring 20 pct.

Defensiv positionering

Der er på det seneste foretaget flere ændringer i SKAGEN Veksts portefølje. Blandt andet har man taget gevinst hjem oven på AI-manien i første halvår ved at sælge positionen i Broadcom og Alphabet (Google) ned. Fondens eksponering mod Korea er øget gennem positionerne i KB Financial and SK Telecom, hvor man fortsat ser forbedringer i de to selskabers respektive ledelsesteam.

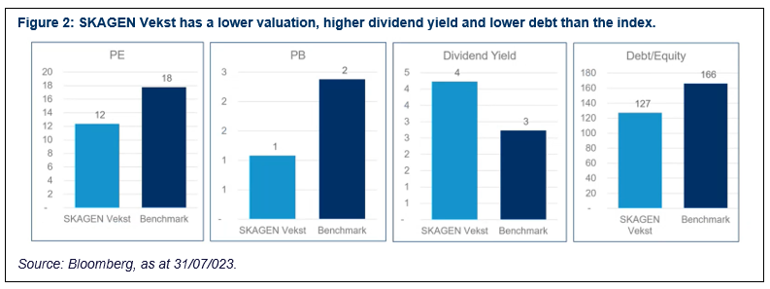

Ændringerne giver alt i alt SKAGEN Vekst en portefølje med defensive fordele og overvægt i sektorer for råvarer, energi og forbrugsgoder. Sammenlignet med indekset er fonden undervægtet i sektoren for informationsteknologi. Fonden har fortsat en klar og tydelig bias sammenlignet med sine nordiske konkurrenter og med sit benchmark (se figur 2). Her handles fonden med en markant rabat målt i både P/B (50 pct.) og P/E (30 pct.). P/B indikerer aktiens pris sammenholdt med virksomhedens bogførte egenkapital, mens P/E er et udtryk for, hvor meget man betaler for en krones indtjening.

Vores tilgang er altid drevet af prisen, hvilket givet en god beskyttelse mod downside-risiko og kan hjælpe fonden til at overpræstere sit indeks – også fremover. Fondens unikke karakteristika – god aktieudvælgelse og omhyggelig positionering af porteføljen – betyder, at kunderne kan glæde sig til en fremtid med gode afkast, præcis som fonden har været leveringsdygtig i de foregående 30 år.

---

Alle tal er angivet i NOK per 31/07/2023, medmindre andet er angivet. Præstationerne i fondene er angivet efter omkostninger og fremgår som gennemsnitlige årlige afkast i perioder over 12 måneder.