Det har ikke været nemt for investorerne at skabe en fortjeneste under pandemien. Obligationerne har været lave til trods for den stigende inflation, mens aktieindehaverne er blevet mødt af udbetalinger af aktieudbytte med store udsving, da både lande og sektorer har sundet sig forskelligt.

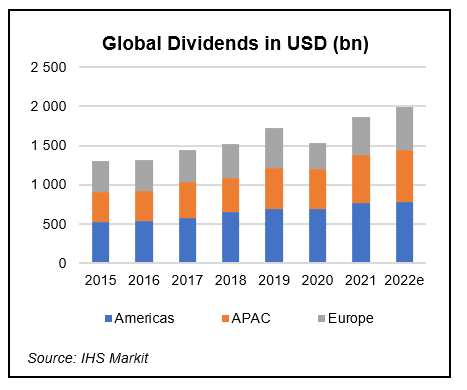

Heldigvis ligner 2022 et år med en bedre høst. De stigende renter har drevet obligationerne op, og dermed er udbyttet steget. I januar forudså IHS Markit, at aktieudbyttet ville stige med seks pct. globalt, ført an af USA (se grafen).

En forudsigelse, som blev valideret af S&P 500, der leverede en vækst på 30 pct. på årsbasis, med trefjerdedele af selskaberne, som slog estimaterne for fjerde kvartal i træk. På samme tid har stærke præstationer i sektorer med vanligt højere afkast såsom energi, industri og minebranchen gjort, at mange virksomhederne betaler ekstraordinært udbytte for at øge indtægten yderligere.

En usikker fremtid

Så langt så godt. Til trods for at mange virksomheder nærmest drukner i kontanter, er fremtiden usikker. Selv inden invasionen af Ukraine var estimaterne på fortjenesten forsigtige grundet usikkerheder ved inflationen, stigende renter og energipriser. Ruslands invasion har ledt til yderligere tvivl specielt blandt de virksomheder, som er påvirket af sanktioner og stigende energipriser, mens de langsigtede konsekvenser af krigen afhænger af, om krigen eskalerer – og i så fald hvor den eskalerer.

I så turbulente tider, hvor de finansielle overskrifter er domineret af de mere brede markedsforhold, kan man hurtigt glemme, at udbyttebetaling er vigtigt. Det forholder sig nemlig sådan, at når aktiepriserne falder, så tilbyder udbyttebetaling en blød landing for investorerne grundet lavere volatilitet. Udbyttet er også et nyttigt værn mod inflation: ved at investere i virksomheder, der skaber en stabil indkomst og samtidig frit kan prisfastsætte, opnår porteføljer samme beskyttelse.

Studier viser nemlig, at aktieudbyttet udgør 40 pct. af aktieindehavernes totale udbytte, så det at eje stabile virksomheder, der jævnligt udbetaler udbytte, er en bevist måde at slå markedet på. De kan gøre forskellen mellem succes og fiasko for aktive investorer. For dem med lange investeringshorisonter, som f.eks. SKAGEN Fondene, kan den samlede effekt være ekstremt nyttig.

Udover de økonomiske fordele kan en dybt forankret politik om aktieudbytte også være en god indikator for virksomhedens helbred på langt sigt, en stærk ledelse og ledelsens villighed til at skabe værdi for aktieindehaverne.

Royalties som indkomst

På lige fod med de fleste succesfulde investeringer, så er det nemmere sagt end gjort at finde virksomheder med et godt aktieudbytte. Selvom det er simpelt at finde virksomheder, der betaler et højt udbytte, er det faktisk ofte, fordi de er upopulære (det brasilianske MSCI Index tilbyder investorer otte pct. i øjeblikket [1]) eller har volatile fortjenester, som for eksempel i råvaresektoren. Hvis man investerer med et grønt perspektiv, kan man begrænse eksponeringen mod de sektorer, der betaler det højeste udbytte - eller i stigende grad fjerne dem helt (som for eksempel tobaksindustrien).

Som value-investorer kigger vi typisk efter virksomheder, som har evnerne (eller potentialet) til at omsætte konkurrencefordele til et cashflow, der er stærkt nok til både at betale investorer og vækst i virksomheden – ideelt set i en lang række forskellige miljøer. Fordelen ved denne tilgang er, at den kan lede til aktier, som ikke har synderligt høje udbyttebetalinger, men er stabile udbyttebetalere.

Et godt eksempel er Nike, som udbetaler mindre end gennemsnittet blandt producenter af forbrugsvarer, men som har udbetalt udbytte kvartalsvist siden 1985. Sportstøjsfabrikanten forlængede senest deres forløb med stigende udbetalinger til 20 år, hvilket betyder, at den nærmer sig klubben "Dividend Aristocrats", som består af virksomheder, der har haft stigende udbetalinger i 25 sammenhængende år. Medlemmerne i klubben findes blandt S&P 500.

Blandt forbrugsvarer er sundhedssektoren den, der traditionelt set betaler det mest generøse udbytte. Abbott Laboratories har udbetalt udbytte i 393 sammenhængende kvartaler siden 1924, og i år gik de fra aristokrati til Dividend King, som er en gruppe af 38 amerikanske aktier, der har haft stigende udbetalinger i 50 år.

Udbytte i SKAGEN Fondene

Til trods for at mange af SKAGEN Fondenes positioner betaler udbytte, betaler SKAGEN ikke pengene til aktieejerne. I stedet bliver de geninvesteret via fondene, enten i samme selskab eller i andre positioner; det afhænger af det konkrete tidspunkt og muligheder. Fleksibiliteten betyder, at kunderne drager fordel af det samlede udbytte samtidig med, at man sikrer, at fortjenesten bliver brugt til at maksimere aktieværdien for fondene.

Referencer:

[1] Source: MSCI Brazil Index, as at 28/02/2022