- Globale aktier er vundet stærkt frem i årets første seks måneder, hvor AI-hypen har trumfet økonomisk usikkerhed

- Et snævert rally skaber risici for tech-aktier og passive investorer, der har en høj indeks-koncentration

- Prisfastsættelser og makrousikkerhed betyder, at kontrære tilbudsjægere har mulighed for at slå markedet

Nu hvor vi møder sommeren, har globale aktier leveret et sydende varm afkast på hele 14,3 pct. i amerikanske dollars over årets første seks måneder, hvilket opvejer størstedelen af det tabte i 2022 (-18,0 pct.) Præstationen er opnået til trods for fortsat økonomisk svækkelse, konflikt i Ukraine såvel som flere bankkrak.

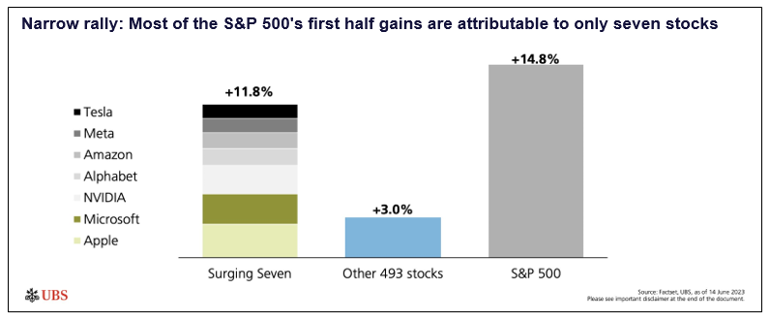

Stigningen har været drevet af en god håndfuld af store amerikanske tech-selskaber, som investorerne mener vil få størst gavn af udviklingen i AI. Den stærke præstation fra de syv selskaber, der ofte kaldes "The Surging Seven" eller "de frembrusende syv" - har ført indekset NASDAQ Composite op til at give sit bedste afkast i 40 år (+32 pct.) Vælger man ikke at medregne væksten i disse mega-caps over de seneste seks måneder, der er vokset mellem 40 pct. og 180 pct., så ville markedsafkastet være meget lavere, hvilket ses ved indekset S&P 500.

Vilde afkast som disse er blot endnu mere bemærkelsesværdige, når man tænker på, hvordan renterne er steget kraftigt de seneste år. Centralbankerne har forsøgt at tøjle inflationen, og en stram pengepolitik har historisk set udfordret vækstselskaber. Men præstationen i disse syv selskaber har været så stærk, at value-aktier til sammenligning halter signifikant efter år-til-dato (1).

Den markedsmæssigt smalle stigning betyder, at USA ikke så overraskende har ført an rent geografisk. De europæiske aktier har underpræsteret stærkt, hjulpet af lave prisfastsættelser og stigende forventninger til indtjeningerne. Norge modsatte sig denne trend og faldt med 6,7 pct. i lokal valuta grundet svaghed i valuta og energisektoren.

Vækstmarkederne (+ 5,0 pct.) har også skuffet. Indtil videre er de efter de udviklede (+ 15,4 pct.), da genåbningen efter COVID i Kina fortsat ikke har kastet meget af sig. Modvinden fra gæld og en skrøbelig ejendomssektor kommer højt sandsynligt til at kræve flere stimuli. Mere positivt er det teknologiske lederskab fra Taiwan og Sydkorea, hvor begge lande drager nytte af deres gode placeringer i AI-værdikæden. Med værdiansættelser på et fornuftigt niveau, forventer vi at medvinden vil fortsætte.

SKAGENs aktiefonde har præsteret godt over årets første seks måneder, hvor alle har leveret positive absolutte afkast. Det er tider som disse, hvor markederne umiddelbart ser rodede ud, at vores kontrære og prisdrevne tilgang kommer til sin ret. Du kan læse mere om vores fonde, og hvordan deres respektive porteføljer er positioneret i vores kvartalsvise rapporter på vores hjemmeside.

Tech-boble 2.0

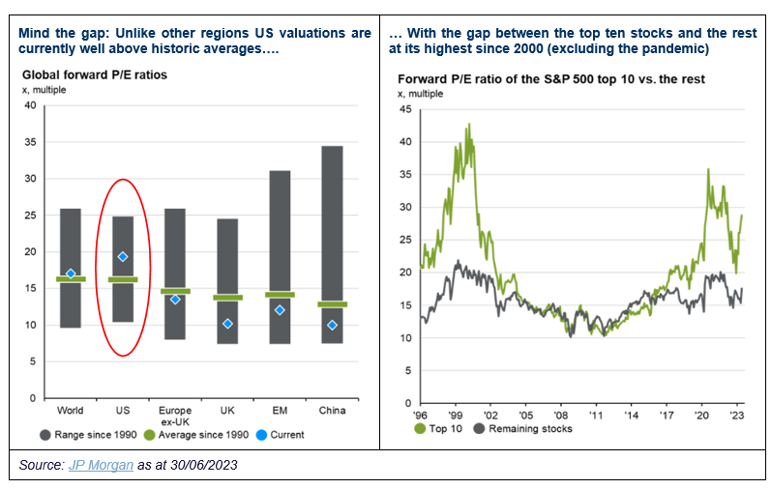

Markedets stærke præstation i det første halve år kommer utvivlsomt til at medføre højere risici, da meget af det vundne kommer på et skrøbeligt grundlag. Jeg frygter, at vi kan komme til at se en korrektion, hvor tech-investorer indser, at der skal højere rabatter til på de fremtidige indtjeninger – specielt fordi prisfastsættelserne giver meget lidt plads til skuffelser. Et godt eksempel er NVIDIA, der i øjeblikket handles til en P/E på over 200x, hvilket er 72 pct. mere end i starten af året og det samme som Cisco før deres aktiepris kollapsede i starten af dot-com-boblen (2).

Koncentrationen af amerikanske tech-aktier i de største indeks indebærer, at passive investorer oplever samme risici. De syv selskaber udgør de største andele af MSCI All Country World Index, og sammen repræsenterer de 16,5 pct. af det globale benchmark. Dem, der investerer efter indekset S&P 500 er altså vægtet 28,3 pct. mod teknologi – en smule under sektorens foreløbige højdepunkt på hele 29,2 pct. i 1999. Det har presset indeksets P/E op over sit historiske gennemsnit og skabt et ikke-bæredygtigt gab mellem prisfastsættelserne i de ti største selskaber og de resterende.

Ingen af os ved, om historien vil gentage sig, men alle scenarier, der minder om dot-com-boblen, hvor S&P 500 tabte 46 pct. og NASDAQ Composite tabte 80 pct. på to år kommer til at gøre ondt. Den bedste måde, man kan undgå det på, er ved at fokusere på prisfastsættelser, hvilket er den sikreste måde at skabe et fornuftigt afkast og håndtere risici på.

De segmenter, der har underpræsteret i forhold til AI – vækstmarkeder, small-cap, value-aktier og børsnoteret ejendom – tilbyder meget bedre værdi, der kan afbøde alle markedskorrektioner. Det nuværende miljø viser også værdien af vores ubegrænsede mandater, som giver vores fonde fleksibiliteten til at finde de bedste muligheder på tværs af geografi, sektor og virksomhedsstørrelse.

Samtidig understreger et usikkert makromiljø også behovet for at kunne udvælge aktier med omtanke. Konsensus blandt investorer forudser, at inflationen vil aftage over det kommende kvartal, men vejen til at opnå centralbankernes mål om en inflation på 2 pct. kommer hverken til at være kort eller nem, specielt fordi beskæftigelse og forbruget er modstandsdygtigt. Dermed kommer renterne nok til at være høje i noget længere tid, end de fleste økonomer forudser, hvilket giver value en fordel i forhold til vækst-aktier.

SKAGEN fejrer sin 30-års fødselsdag i år, og tre årtiers investeringer har lært os, at det at forudsige fremtiden nøjagtigt er umuligt. Vores kunders interesser er bedre tjent ved at fokusere på at finde de selskaber, der tilbyder det bedste langsigtede afkast, vægtet mod de risici, de møder på tværs af en lang række scenarier. Ved at holde fast i denne tilgang bygget på sund fornuft, tror jeg, vores fonde fortsat vil levere usædvanlige afkast over de næste mange år.

---

Alle tal er i amerikanske dollars fra d. 30. juni 2023, medmindre andet er angivet.

1 – MSCI ACWI Value +2,7 pct., MSCI ACWI Growth +23,6 (Begge angivet amerikanske dollars fra d. 30/06/23).

2 – Bloomberg, fra d. 10/07/2023.