I oktober nåede det globale aktiemarked endnu en milepæl, da MSCI All Country World Index ramte sit all-time-high. De 50 internationale markeder, der indgår i indekset, lader sig altså tilsyneladende ikke påvirke af pandemiens følgevirkninger og styrer direkte mod sit bedste kalenderår i over et årti. Endnu bedre ser det ud for SKAGEN Global, der år til dato har overhalet sit benchmark med mere end 9 pct., og dermed har præsteret sin højeste indre værdi nogensinde [1].

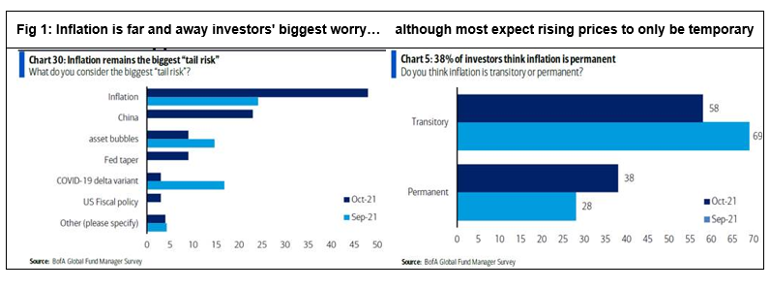

Det er muligvis grådighed, der er den mest dominerende last på aktiemarkederne, men følelsen af frygt er heller aldrig langt væk. Ifølge Bank of Americas Global Fund Manager-undersøgelse fra oktober er det fortsat inflationen, der udgør den største risiko, når man spørger investorerne. Selv om antallet af investorer, som mener at inflationen er den største trussel, er faldet, så ser de fleste det stadig det nuværende klima som en overgangsperiode. Kina landede som nummer to på samme liste over mulige risici, hvilket skyldes den fortsatte usikkerhed i forbindelse med ejendomsgiganten Evergrande og bekymringen for yderligere statslig regulering.

Forsyningskæderne strammer grebet

På trods af, at forsyningskæden ikke optræder på listen over porteføljeforvalterenes største bekymringer, så har disse ikke desto mindre vist sig at være en sten i skoen for virksomhederne. I kraft af at samfundene atter er åbnet op, har manglen på medarbejdere og ressourcer betydet, at virksomhederne har haft svært ved at møde den stigende efterspørgsel på deres produkter.

Et eksempel fra SKAGEN Globals portefølje er sportstøjskæmpen Nike, hvis fabrikker har været udsat for nedlukninger i Vietnam (3,1 pct. af NAV). Landet har været udsat for en sand medarbejderflugt på grund af de heftige lockdowns, hvilket har hæmmet virksomhedernes produktion.

Historisk set har Nike dog vist sig modstandsdygtige over for lignende tilbageslag, og aktiepriserne er nu oppe med 13 pct. år-til-dato [2]. Gennem de seneste 35 år har Nike oplevet adskillige perioder med stor modvind – nogle gange med fald på op til 60 pct. Selskabet er dog altid kommet hurtigt tilbage, og en investering på 10.000 dollars i 1986 ville nu være over 10 mio. dollars værd. Knut Gezelius, porteføljeforvalter i SKAGEN Global, forklarer: "Nike er en konstant påmindelse om, at 'Just do Nothing' oftest er den mest profitable løsning for investorerne. Vi tror på, at selskaberne vil bevare en fin position til at opnå fordelene ved den langsigtede vækst i den fitness- og velvære-trend, vi ser over hele kloden."

Et andet eksempel fra porteføljen er ASML (2.4 pct. af NAV), der producerer den slags hightech litografimaskiner, som bruges i produktionen af halvledere. Den globale mangel på mikrochips har skabt store problemer for blandt andet bilfabrikanter, men har altså også gjort underværker for den hollandske spillers markedsposition, der bedst kan beskrives som grænsende til et monopol. Aktien er oppe med 70 pct. år-til-dato [3], men porteføljeforvalterne skønner, at der fortsat er mere potentiale, da produktet forventes at blive en central driver i fremtidens digitale økonomi.

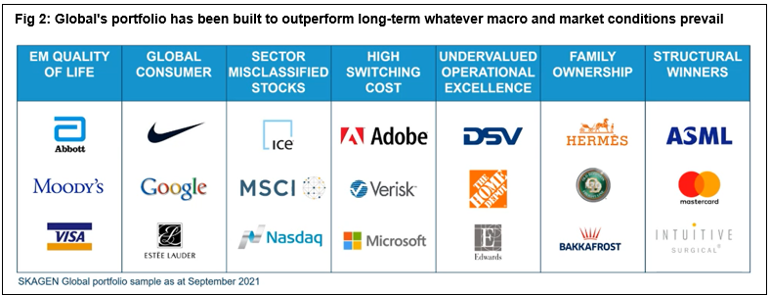

Begge virksomheder er gode eksempler på den type investeringer, som SKAGEN Global er på udkig efter, forklarer Gezelius:

"Vi er interesserede i virksomheder, som har evnerne til at levere afkast over flere år med udgangspunkt i en række forskellige økonomiske scenarier, med diverse konkurrencemæssige fordele og solide regnskaber. Samtidig illustrerer de to selskaber, hvorfor vi er så draget af virksomheder, som, vi mener, er substantielt undervurderede. Man skal dog tage det lange lys på og ikke blot kigge efter billige selskaber set i forhold til fortjeneste eller bogført værdi"

SKAGEN Globals portefølje er opbygget til at outperforme på langt sigt, uagtet ændringer i makro- og markedsforhold.

Tålmodighed betaler sig – bogstaveligt talt

SKAGEN Global har ikke blot slået sit indeks år-til-dato. Fonden er også foran sit benchmark anskuet over en etårig, treårig og femårig periode. Dette flugter med den langsigtede investeringshorisont, som vi anbefaler kunderne. Beslutningen om hvilke selskaber, der skal være i porteføljen, træffes på baggrund af grundige og konkrete analyser og ikke makroøkonomiske gisninger. Den gode performance bør dermed tilskrives udvalget af aktier i porteføljen, og ikke så meget sektor-, markeds- eller valutafaktorer. Årets gode performance er anført af Alphabet/Google (5.4 pct. af NAV), DSV (3.4 pct. af NAV) og Nasdaq (3.8 pct. af NAV)

I øjeblikket består porteføljen af 32 selskaber. Der er ikke tilføjet nogle nye selskaber i løbet af første halvår, men i tredje kvartal har fonden købt sig ind i J.P. Morgan, UPM og Munich Re. Du kan finde mere information om disse selskaber i porteføljens Q3-rapport.

Porteføljen er spredt over otte sektorer, men for øjeblikket ingen inden for energi, forsyning eller ejendomme. Eksponeringen er størst mod IT (30 pct.) og finansielle ydelser (22 pct.), hvor porteføljen er overvægtet i sammenligning med indeks. Man skal dog være opmærksom på, at virksomhederne godt kan have indtjening fra andre sektorer, disse overordnede definitioner til trods.

Geografisk er porteføljen også godt spredt forklarer Knut Gezelius:

"Vi fokuserer mindre på, hvor et selskab er noteret og mere på de underliggende typer af indtægtskilder. Set med disse briller, er fonden meget international: Vi estimerer, at omkring halvdelen af indtægten kommer fra USA, og at resten – groft set – er delt mellem Europa (EMEA) og resten af verdenen."

Kina er et godt eksempel – det dårligst performende af alle de store aktiemarkeder i 2021. Her har SKAGEN Global ingen direkte investeringer men attraktive eksponeringer mod de kinesiske forbrugere i form af aktiver i fx de franske luksusvareproducenter LVMH og Hermès.

Porteføljen indeholder en estimeret en upside på 36 pct. over en investeringshorisont på to år, hvilket er højere end porteføljens historiske gennemsnit. I forhold til nøgleevalueringer ligger porteføljen også lunt i svinget i forhold til sit indeks med et aktieafkast og en driftsmargin, som er dobbelt så højt som benchmarkets, men med kun næsten halvt så stor gældsætning [4].

Målt på de fleste parametre er SKAGEN Global placeret godt i forhold til at gå et bredt spektrum af forskellige scenarier i møde. Til trods for at forandring vitterligt er den eneste konstant, når man taler investering – uagtet hvorvidt omskifteligheden er skabt af økonomisk uforudsigelighed eller markedets volatilitet – er vi sikre på, at porteføljen fortsat vil levere afkast til kunderne på lang sigt.

__

NB: Informationen er fra d. 31/09/2021 medmindre andet er angivet.

*Over de fem år frem til 30/09/2021 har SKAGEN Global givet et årligt afkast på 13,3 pct. netto. MSCI All Country World Index har i samme periode leveret et afkast på 12,5 pct.

[1] Opgjort d. 19/10/21

[2] 31/12/20 – 19/10/21 (Kilde: Nike)

[3] 31/12/20 – 19/10/21 (Kilde: ASML)

[4] Median ROE 2021(e): Portefølje: 28% vs. Indeks 13%; Median EBIT margin 2021(e): Portefølje 33% vs. Indeks 13%; Median Net Gæld/ EBITDA: Portefølje 0.7 vs. Indeks 1.3