(Artiklen er også offentliggjort som debatindlæg på Børsen.dk i forkortet version)

Generelt råder vi investorerne til ikke at kigge for meget på fortidens præstationer, men ser vi alligevel på historisk data fra de seneste syv præsidentvalg i USA, kunne noget tyde på, at investorer bør krydse fingre for, at siddende præsident Donald Trump løber med sejren. Det amerikanske aktiemarked er nemlig gennemsnitligt steget 15,3 pct. de følgende tolv måneder, når valget er endt med en republikansk sejr, mod 7,6 pct., når sejren er gået til demokraterne. Men kigger vi nærmere på selve værdiansættelsen af aktier og økonomiens generelle sundhed ved indgangen til valgene, så finder vi her vigtigere fingerpeg end når vi alene kigger på partifarven på den kommende beboer af Det Hvide Hus.

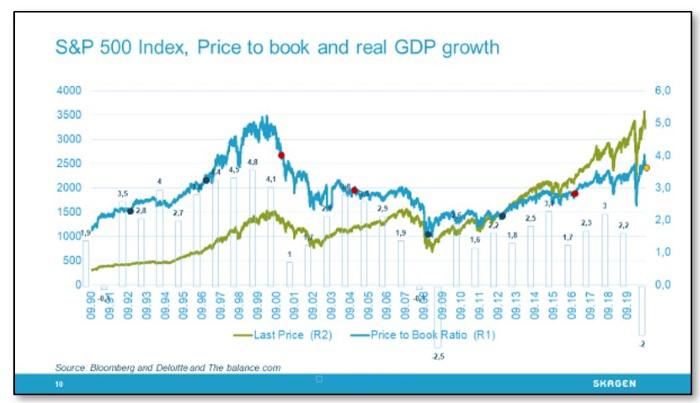

Demokratiske sejre de seneste tre årtier (de blå prikker i grafikken) falder sammen med perioder med moderate værdiansættelser (Clinton 1992, Obama 2008 og 2012), mens den økonomiske vækst var markant høj i perioder (1992 og 1996). Hver af disse perioder blev efterfulgt af en ekspansion i multipler (investorerne var villige til at betale stadigt mere for selskaberne) og øget afkast på aktiemarkedet. Modsat ser vi, at de republikanske sejre (de røde prikker) ofte kommer efter skyhøje værdiansættelser, fx i 2000 da Bush blev valgt (og den økonomiske vækst efterfølgende faldt brat). Da Trump kom til magten i 2016 var multiplerne over gennemsnittet, mens den økonomiske vækst var sløv.

Markedet i dag er højt prissat, men den enorme polarisering mellem de enkelte aktier er skjult. De gennemsnitlige multipler er høje på grund af en håndfuld store og dyre tech-selskaber. De såkaldte FAANGM-selskaber (Facebook, Amazon, Apple, Netflix, Google og Microsoft) udgør ca. 25 pct. af det amerikanske aktiemarked med en vægtet P/B på 16,5x [1]. Investerer man uden om denne tech-klynge er udsigterne til værdistigning bedre, selv om de økonomiske udsigter ikke er specielt gode og fortsat præget af coronaepidemien.

Politiske løfter

Aktiemarkedet værdiansætter med baggrund i indtjening, og derfor vil politiske beslutninger, der påvirker selskabernes rentabilitet, få betydning. Fx vil pengepolitiske virkemidler som kvantitative lettelser og der på følgende rentesænkninger typisk øge selskabernes overskud, og aktiekursen bør følge trop. Dette gælder i endnu højere grad for vækstselskaber. Hurtigt voksende indtjening i fremtiden bliver endnu mere værd i dag. Skattepolitikken er også vigtig - sænket skat giver bedre bundlinje. Offentligt forbrug øger den generelle efterspørgsel men påvirker især industri-, råvare- og byggesektoren, hvor flere arbejdspladser fører til øget forbrug.

Biden har sagt, at han vil genindføre nogle af de nedskæringer i selskabsskatten, som Trump har foretaget, og øge det offentlige forbrug. Trump har ikke været specielt tydelig, men ud fra det, vi ved om hans første valgperiode, vil han gøre det, der er nødvendigt for at holde markederne i gang.

I de første år efter at Clinton og Obama blev valgt, klarede råvarer, industri og indtjeningsafhængige forbrugsvarer det bedre end S&P 500-indekset, mens sundhedssektoren og defensive forbrugsvarer klarede sig dårligere. Dette kan give en indikation om de relative vindere og tabere, hvis Biden vinder valget.

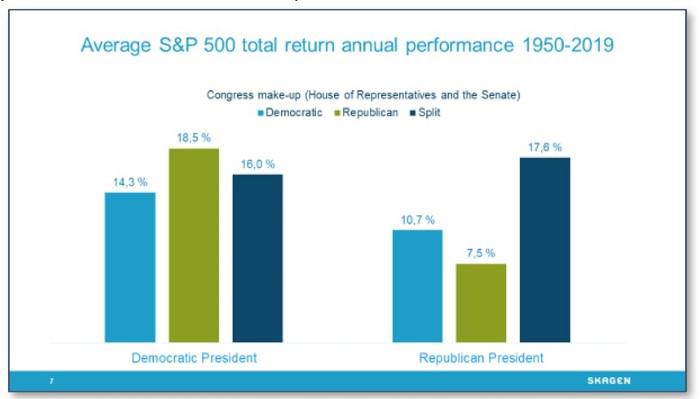

Investorerne er bekymrede for regeringens mulighed for at få gennemført sin politik i Kongressen. Nedenstående graf viser sammensætningen af Repræsenternes hus og Senatet under tidligere hhv. demokratisk og republikansk administration.

Historisk afkast kan tyde på, at det værste udfald for aktiemarkedet vil være, hvis Trump vinder valget, og republikanerne får flertal i Kongressen, mens de bedste afkast tidligere er indtruffet under administration fra demokraterne, mens republikanerne kontrollerer Kongressen. Men en delt Kongres risikerer at gå i baglås, og det leder mig hen til min sidste pointe i denne omgang:

Frygten for det ukendte

Markedet kan ikke fordrage usikkerhed. Temperaturen har aldrig været højere, og skyttegravene dybere i forbindelse med et præsidentvalg i USA. Der er hårdt optrukne fronter, når det gælder nærmest samtlige vigtige spørgsmål:

1. Racisme, vold og våben

Mobilrevolutionen har givet os dystre billeder og beviser for systematisk racisme. Det er meget vanskeligere at afvise dette end tidligere. Masseskyderierne i El Paso og Michigan i fjor skabte en fornyet debat om retten til at bære og eje våben.

2. Sociale forskelle og prisen på sundhedsydelser

10 pct. af de rigeste amerikanere sidder på 87 pct. af aktiemarkedet. Adgang til de velbetalte jobs og prisen på sundhedsydelser er eksempler på social ulighed, der er blevet forstærket under coronaepidemien.

3. Klimaforandringer

USA trådte ud af Paris-aftalen og fjernede en række punkter i miljølovgivningen, hvilket faldt sammen med et øget antal orkaner og enorme skovbrande.

4. Udnævnelse af højesteretsdommere

Dommere i den amerikanske Højesteret sidder for livstid, og Ruth Bader Ginsbergs død har skabt stor debat om nominationen af nye dommere. Demokraterne frygter, at Højesteret vil bevæge sig i en mere konservativ retning.

En kandidat, der er troværdig, når det kommer til at håndtere disse spørgsmål på den lange bane, vil medføre større tryghed og et mere forudsigeligt aktiemarked.

Hvad tror investorerne, der kommer til at ske?

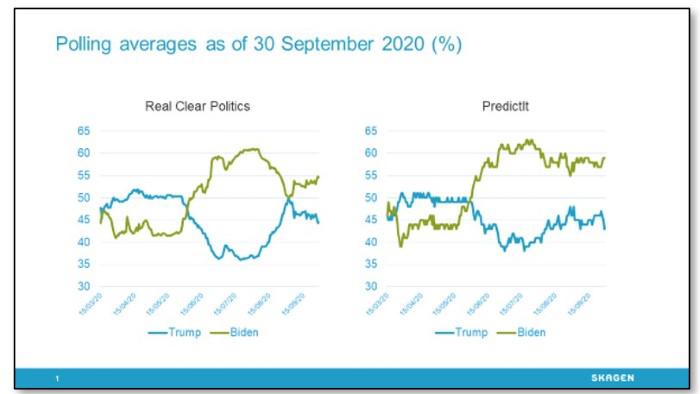

Meningsmålinger er ikke altid til at stole på, men ifølge de seneste målinger (før den første tv-debat) ser Biden ud til at lægge sig i spidsen, og Senatet ser jævnt ud. Hvis Senatet forbliver republikansk efter valget, frygter mange markedsaktører, at en fastlåst situation i Kongressen kan hindre eller udsætte en påbegyndende økonomisk bedring. Ifølge en ny undersøgelse fra Hartford Funds, hvor tæt ved 1000 investorer deltog, mente 46 pct. af de adspurgte, at en republikansk præsident og et ditto senat ville være det bedste for markedet. Aktierallyet, der har stået på siden marts i en periode, hvor Biden har ført an, kan imidlertid være en indikator for, at markedet ikke er enigt med undersøgelsens besvarelser.

Bloombergs analyse af de seneste syv valg afslører, at hver tremåneders periode med negativt afkast før valgdagen har ført til tab for den siddende præsident. Per 30. september vil dette i den aktuelle situation indikere end sejr til Trump. Men med den negative reaktion på præsidentens positive Covid-test kan billedet tegne sig helt anderledes, når vi kommer til valgdagen.

Ikke desto mindre viser målingerne fra Real Clear Politics nogle yderst spændende svingninger de seneste måneder:

En opsummering kunne altså lyde: Selv om historiske data ikke giver noget klart svar på spørgsmålet om, hvilken kandidat der er mest rentabel for investorerne, minder de os om, at aktiemarkedet almindeligvis finder en måde at fortsætte frem og op, uanset hvem som vinder. S&P 500-indekset har leveret gennemsnitligt 10 pct. i årligt afkast siden 1929 - men i to ud af tre år siden da har afkastet været højere end dette gennemsnit. Det er jo positivt for såvel demokrater som republikanere, selv om sidstnævnte har haft næsten dobbelt så høje afkast i "deres" presidentperioder. Det kan være vanskeligt at pånår tocifrede afkast i det aktuelle lavrentemarked. Men jeg tør alligevel ikke sætte mine penge på, at markedet ikke fortsætter opad.

I SKAGEN er vores fokus fortsat på selskaberne. Vi vil følge den politiske udvikling i USA tæt, men vi forsøger at skille valgkamps-støj fra de konkrete konsekvenser for vores porteføljeselskaber. Større udsving kan betyder kortsigtede muligheder, men jeg er overbevist om, at vores langsigtede tilgang - hvor vi vælger stærke men undervurderede selskaber - vil fortsætte med at maksimere kundernes afkast, uagtet økonomiske og politiske forandringer.

Reference:

[1] Kilde: Bloomberg, FAANGM: Facebook, Amazon, Apple, Netflix, Google (Alphabet), Microsoft