Aktieåret 2023 kom stærkt fra start, og SKAGEN Kon-Tiki har i modsætning til sit indeks MSCI Emerging Markets præsteret positivt år til dato (fonden har leveret 1,31 pct. mens indekset har leveret negative -0.69 pct.).* Det pæne afkast er fortsættelsen på en stærk afslutning i fjor, hvor fonden endte 2 pct. foran sit indeks.

Blandt fondens største bidragsydere var Cnooc og TotalEnergies. Energi er den eneste sektor på markedet, der har leveret positive absolutte afkast forrige år, hvilket i høj grad skyldes stigende priser. Selskaber som Turquoise Hill og Ivanhoe Mines har også gjort det godt. Begge selskaber bedriver minedrift for at skaffe den kobber, der skal bruges til energiomstillingen.

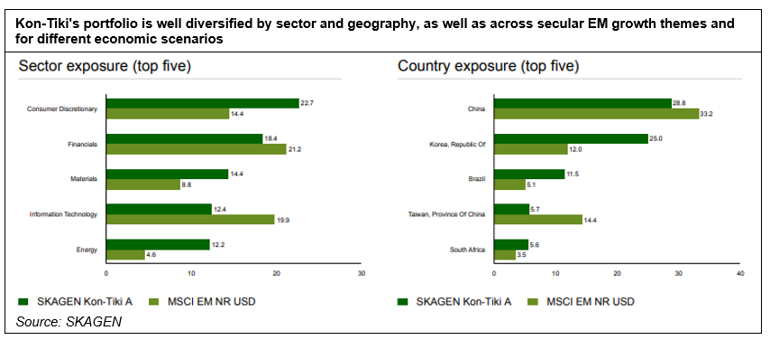

Udover den gode medvind fra energimarkedet – SKAGEN Kon-Tiki har 13,09 pct. af sine aktier investeret i sektoren i modsætning til i indekset, hvor sektoren udgør 4,6 pct. – så fik præstationen også et rygstød fra forvalternes solide aktieudplukning. Det gjorde sig især gældende i Kina, hvor fondens selskaber bidrog til et positivt absolut afkast ved at slå det svage kinesiske marked med over 20 procentpoint.

Sberbank, Magnit og X5 Retail Group udgør fondens dårligste præstationer. Denne del af SKAGEN Kon-Tikis russiske beholdningen er værdisæt til nul, og andele kan først blive behandlet, når børsen i Moskva åbner. LG Electronics og Samsung Electronics trak også nedad. Fondens koreanske investeringer blev trukket ned af et skrøbeligt nationalt marked i 2022, men de er stadig såkaldte high conviction-investeringer, og har en top-5 placering i fonden.

En prisdreven og kvalitetstung portefølje

Vores prisdrevne strategi afspejler sig også i prisen på SKAGEN Kon-Tikis portefølje, som fortsat kan handles på tilbud til trods for stærke præstationer på det seneste. Fonden er 40 pct. billigere end indekset både i forhold til price/earnings og price/book, hvor den er 50 pct. lavere. Sammenligner man SKAGEN Kon-Tiki med andre vækstmarkedsfonde, så er porteføljen blot endnu mere attraktivt placeret, da den ligger blandt de billigste globale vækstmarkedsfonde, hvis man kigger på samme multiple.

På samme tid drager vores investeringer nytte af – og er også medvirkende til at fremdrive – den sekulære vækst på vækstmarkederne på tværs af forskellige temaer såsom sundhed, velvære, teknologi og energiomstillingen. Porteføljens kvalitet afspejler sig i, at den befinder sig i den øverste decil, hvis man måler på vækstmarkedsfondes egenkapitalafkast.

SKAGEN Kon-Tiki er også skruet sammen til at kunne håndtere en række forskellige mulige makro-miljøer – både scenarier med økonomisk vækst og inflation. Vi har skabt en portefølje af selskaber på tværs af sektorer, der gør det godt i forskellige scenarier, hvilket blot er blevet endnu vigtigere i usikre tider som nu.

Porteføljens største eksponeringer set relativt i forhold til referenceindekset er fortsat energi og materialer, selvom begge for nyligt er blevet reduceret, da vi har solgt fra og taget gevinsten hjem. Geografisk har fonden en overvægt mod Korea og Brasilien, selv om Kina udgør det største geografiske marked, absolut anskuet.

Et brasiliansk boost

SKAGEN Kon-Tikis brasilianske beholdninger gav også et boost til præstationen i 2022, da landet er blandt de bedst præsterende vækstmarkedslande med en vækst på hele 14,2. pct. I starten af året mente porteføljeforvalterne, at landet var attraktivt valueret, og derfor tilføjede de gradvist en eksponering gennem investeringer i udvalgte aktier såsom Cosan, Raizen og Banco do Brasil til porteføljen.

Sammen med vores Head of ESG besøgte SKAGEN Kon-Tikis team Brasilien i januar for at få en bedre forståelse for selskaberne, deres produktionsfaciliteter, forsyningskæder og ledelsesteams. Denne unikke adgang muliggjorde også, at vi kunne få indsigt i deres bæredygtighedsinitiativer, herunder virksomhedernes forbrug af råvarer og deres rolle i den cirkulære økonomi. Det kan du læse mere om her.

Samlet set er SKAGEN Kon-Tiki velplaceret i forhold til at kunne fortsætte den stærke præstation. En god kombination af solid aktieudvælgelse og disciplineret tilgang til pris har skabt en portefølje med kvalitetsselskaber, der kan præstere i en lang række scenarier kombineret med en god downside-beskyttelse i kraft af billige prisfastsættelser.

*Tal pr. 17. mart 2023