En stor del af fremgangen i 2020 kom fra de asiatiske markeder. Det afspejler fint det tempo, som disse lande er kommet sig efter pandemien med - foruden markedernes eksponering mod attraktive cykliske og strukturelle vækstdrivere, elegant eksemplificeret ved den sydkoreanske mesterpræstation: Her så man en stigning på 30 pct. (målt i euro) idet landets største selskaber fik rygvind af stigende efterspørgsel på hukommelseschips og et langsigtet skifte i retning hen mod elektriske køretøjer.

Det var ellers mildest talt ikke smult vande, vækstmarkedsinvestorerne bevægede sig gennem i 2020. Med nedlukningen i marts, der ramte både udviklingslandene og lande, der er afhængige af råvarer (fx Brasilien og Rusland) eller turisme (fx Thailand og Tyrkiet) uproportionelt hårdt. Alligevel står man som vækstmarkedsinvestor tilbage med en vis optimisme med tanke på den modstandskraft, der trods alt viste sig i disse markeder i betydeligt usikre tider.

Stærkt afkast

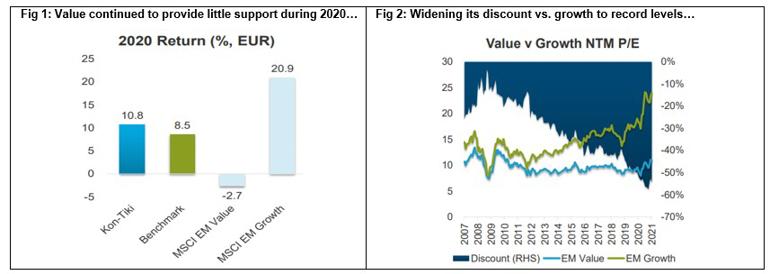

SKAGEN Kon-Tiki sluttede 2020 med et forspring på lidt mere end to procent foran sit indeks MSCI EM. Det er især et flot resultat, når man har value-faktoren in mente. Den fortsatte hype om vækstaktier bidrog nemlig gennem året med yderligere modvind til fondens investeringsstil. Value underpræsterede stadig i 2020 sammenlignet med vækst - endda med den største margin siden .com-boblen (fig 1).

November blev vendepunktet. Her bidrog vaccinegennembrud og resultatet af det amerikanske valg nemlig til, at value kom igen. SKAGEN Kon-Tiki udnyttede denne genkomst og overpræsterede faktisk sit indeks med mere end syv procent i fjerde kvartal, isoleret set. Det illustrerer fint porteføljens skjulte potentiale og varsler om en lys fremtid, hvis value-rotationen fortsætter.

Til trods for rally'et i slutningen af året er forskellen i værdiansættelsen mellem value- og vækstaktier stadig rekordhøj. Lige nu handles value-aktier således med 54 pct. rabat, baseret på fremtidig indtjening (fig. 2) - og hele 72 pct. baseret på P/B. Med det in mente, at value-aktiers afkast på egenkapitalen (ROE) er blot 4 pct. billigere end vækst-aktiers, bliver den enorme kløft i værdiansættelsen de to imellem sværere og sværere at ignorere - og det samme gør sandsynligheden for, at fundamentalværdien igen kommer til at drive aktieprisen.

Sydkorea stod for halvdelen af de ti bedste bidragydere i SKAGEN Kon-Tiki i 2020 - med LG Electronics og Samsung Electronics i spidsen. Begge selskaber har nemlig nydt godt af de mange hjemmearbejdende under pandemien - og har præsteret særligt flot i fjerde kvartal. Sydkorea tegner sig stadig for porteføljens største landeeksponering med 24 pct. af fondens samlede investeringer, idet vi fortsat lykkes med at finde værdi i veldrevne koreanske selskaber - ofte via landets stærkt rabatterede præferenceaktier.

Det var især banksektoren, der trak ned, via vores position i State Bank of India and Banrisul, der blev ramt af rentesænkninger og bekymringer over låntab som følger af pandemien. Men også vores positioner i Aeroflot, Shell og China Unicom bidrog negativt. Vi solgte os ud af de fleste af disse selskaber i løbet af året for at begrænse vores tab, hvilket viste sig at være et fornuftigt greb til at styrke fondens relative performance gennem året.

Styrket idégenerering

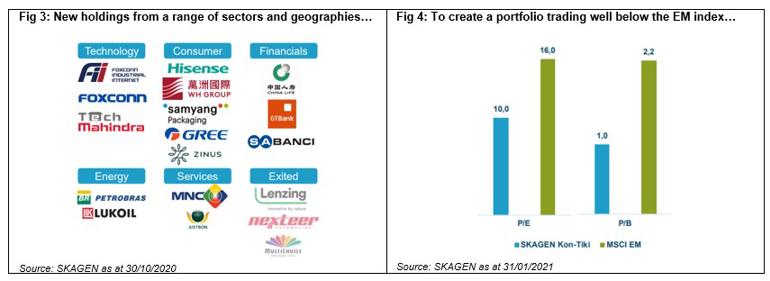

Den frigivede kapital blev kanaliseret ind i en række nye positioner på tværs af flere sektorer, herunder teknologi og forbrugsvarer, hvor værdiansættelserne var særligt attraktive under denne skævvridningen af markedet (fig. 3). Samlet set bød SKAGEN Kon-Tiki 20 nye selskaber inden for i porteføljen i 2020 - samme antal som i løbet af de to forudgående år tilsammen! - og vi har en konkurrencedygtig liste over potentielle nye positioner - med det formål at sætte barren højt for de selskaber, vi vælger at beholde.

Resultatet er en portefølje, der er diversificeret både med hensyn til sektor, geografi og selskabsstørrelse, som handles til en stadig mere attraktiv værdiansættelse. Den rabat man kan få ved at se på selskabsstørrelse er steget til 38 pct. på indtjeningen og 55 pct. på multiplerne af den bogførte værdi, idet det gennem året har været muligt for porteføljeteamet at geninvestere hjemtaget gevinst i lavere værdiansatte muligheder (fig. 4).

Værdiansættelserne er over en bred kam steget med forventningerne om en snarlig økonomisk genkomst, særligt i de udviklede markeder, hvor der former sig klarere og klarere tegn på bobler. En fjerdedel af den amerikanske aktiehandel involverer aktier, der anses for dyre (fx med en selskabsværdi/salg på mere end 20x), mens mindre end en tredjedel har præsteret bedre end S&P 500-indekset i løbet af de seneste 12 måneder - det niveau er ikke set siden Nifty Fifty- og .com-boblen. Samtidig ryger rekordhøje kapitalstrømme - i øvrigt ofte finansieret af gæld og privatinvestorer - over i nye børsnoteringer, SPAC'er (special purpose acquisition companies, altså 'tomme selskaber' der vil rejse kapital til investering gennem notering) og tabsgivende selskaber, hvilket alt sammen sender et signal om, at der venter fare forude.

Fortsat selektiv

De højtravende multipler og stigende frygt for bobler til trods, illustrerer 2020, at det stadig muligt at finde lommer af værdi i markedet - især i vækstmarkederne, hvor vi ser en sund pipeline af kvalitetsselskaber med attraktive værdiansættelser. Den øgede spredning i afkastet understreger fordelene ved en aktiv tilgang (SKAGEN Kon-Tikis aktive andel er stadig høj, 87 pct. af porteføljen er investeret ude af tråd med indekset) - især hvis value-aktier får endnu mere momentum.

Vi mener, at den bedste måde at navigere vækstmarkederne efter Covid-19 på, er ved at udvælge stærke selskaber til fornuftige værdiansættelser, baseret på konservative forventningsestimater. Tempoet for den økonomiske genkomst vil sandsynligvis være en volatil størrelse lige så længe som usikkerheden om adgangen til vacciner skaber øget risiko i regionen. Men SKAGEN Kon-Tiki er godt positioneret til fortsat at sætte en profitabel kurs for kunderne.

Bliver 2021 vækstmarkedernes år? Se SKAGEN Kon-Tiki-porteføljeforvalter Fredrik Bjellands syn på sagen (engelsk) i videoen: