2020 har været et hårdt år for mange investorer, og SKAGEN Vekst har været hårdere ramt end de fleste. Flere af fondens udfordringer for nyligt kan imidlertid spores tilbage til fremskridtet i 2019, hvor fonden gav hele 24,6 pct. afkast på linje med referenceindekset.

Værdiansættelsen af porteføljen er stadig relativt billig trods et godt afkast (mellem 1,0x og 1,25x P / B). Forvalterteamet flyttede kapital fra fondens toppositioner til aktier med større potentiale. Aktier er blevet stadigt dyrere, og derfor afspejler denne disciplinerede tilgang bedst SKAGENs langsigtede filosofi. Der var også tegn på, at den modvind, som value-aktier har kæmpet mod i flere år, var ved at lægge sig hen mod slutningen af 2019. Den globale vækst steg, og en handelsaftale mellem USA og Kina syntes sandsynlig, samtidig med at renten begyndte at stige.

Vi mener, at SKAGEN Vekst vil kunne give et positivt afkast, uanset om vi får et roligt efterår, eller om der er mere turbulens i de kommende måneder.

Pandemisk panik

Desværre gjorde COVID-19 i begyndelsen af 2020 sit indtog, og makrobilledet blev hurtigt forværret. De lange renter, produktionstallene og olieprisen faldt ganske dramatisk. Porteføljeselskaber, der blev anset for at være modstandsdygtige over for almindelige økonomiske tilbageslag, herunder bryggerigiganten Carlsberg og rengøringsselskabet ISS, blev påvirket af den usædvanlige og omfattende nedlukning af samfundet. Mange af fondens største poster blev ramt, fordi de tilhørte de sektorer, der fik den hårdeste medfart af pandemien, fx energisektoren (Shell og Gazprom) og finanssektoren (Citigroup og AIG).

Disse faktorer reducerede tilsammen fondens absolutte afkast, mens det faktum, at man havde undgået de populære (og dyre) teknologivirksomheder og andre vækstsektorer, svækkede det relative afkast. Denne "perfekte storm" har været svær for de fleste kapitalforvaltere. I sammenligning med dem har SKAGEN Vekst klaret sig relativt godt, og porteføljeforvalter Søren Milo Christensen er overbevist om, at der er bedre tider i vente:

"Porteføljen er prissat med en solid rabat, når vi ser ud over den aktuelle reducerede indtjening. Vi mener, at SKAGEN Vekst vil være i stand til at give et positivt afkast, uanset om vi får et roligt efterår, eller om der vil være mere turbulens i de kommende måneder," siger han.

Det amerikanske præsidentvalg for ikke at nævne en fortsat stigning i antallet af mennesker smittet med corona udgør dog potentielle trusler for udviklingen. SKAGEN Vekst er væsentligt undervægtet i amerikanske aktier med kun 14 pct. af de samlede aktiver investeret der (sammenlignet med 29 pct. for benchmarkindekset). Dette bør kunne yde beskyttelse på ned-siden. Verdens fem største aktier er nu amerikanske teknologiaktier (se figur 1) - i høj grad takket være ændringer i vores arbejdsrutiner under pandemien. Det er usandsynligt, at denne dominans fortsætter, forklarer Christensen.

- Historien har gentagne gange vist, at konventionel økonomisk teori fungerer. Sektorindtjening over gennemsnitligt afkast kommer til at tiltrække betydelige investeringer, hvilket på lang sigt reducerer rentabiliteten. Den politiske holdning i disse selskaber har også ændret sig, og strengere skattelovgivning kombineret med strengere regulering kan også føre til øget pres på deres forretningsmodel, siger han.

Undgå vækstboblen

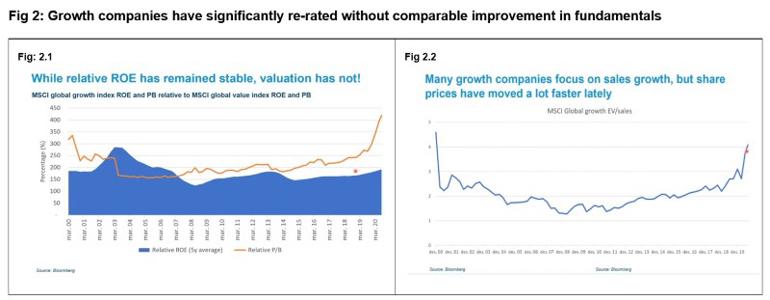

Den stadigt stigende pris, som investorer er villige til at betale for vækstvirksomheder, er også uholdbar. Forrentningen af egenkapitalen (ROE) i MSCI's globale vækstindeks har været ret stabil de seneste 20 år, både i absolutte tal og i forhold til det tilsvarende værdiindeks. Værdiansættelsen af vækstvirksomheder er derimod historisk gået fra 1,5-2,0x til 4,0 x nu (se figur 2.1). Tilsvarende er de multipler, som aktionærerne er villige til at betale for vækstvirksomheder, mere end fordoblet i forhold til det 20-årige gennemsnit (se figur 2.2)

Fig 2: Vækstvirksomheder er blevet markant genvurderet uden tilsvarende forbedringer i fundamentalerne

Ekstreme gab i værdiansættelsen af henholdsvis value- og vækstaktier er historisk set blevet fulgt af gode perioder for value-aktier. De økonomiske COVID-stimulipakker bør også blive gunstige for traditionelle value-sektorer som industri og finans, hvor SKAGEN Vekst har sin største eksponering.

Fra et risikoperspektiv mener forvalterne, at det er i kundernes interesse at undgå vækstboblen. Forvalterne vil fortsat vægte eksponeringen mod klassiske value-aktier med fokus på afkast. Fonden købte sig i tredje kvartal ind i tre nye poster til en attraktiv pris: AkerBP, OHT AS og Hitatchi. Se kvartalsrapporten for mere information.