Efter en stærk start på 2019 er volatiliteten tilbage i vækstmarkederne. Den igangværende handelskrig mellem USA og Kina eskalerede i andet kvartal til en strid om teknologi, og uenighederne præger fortsat vækstmarkederne. Forhandlingerne mellem de to lande har ikke løst konflikten, og investorerne har søgt mod sikkerhed i aktiver, som bliver opfattet som mindre risikable – såkaldt safe haven. Enkelte kommentatorer har stillet spørgsmål ved, om den fortsatte spænding er et signal om, at væksten i de nye markeder er for nedadgående.

Vækstmarkederne vokser dobbelt så hurtigt

De økonomiske data fortæller imidlertid en helt anden historie. I maj sænkede OECD vækstprognosen for udviklingslandenes BNP fra 4,7 procent i 2019 og 2020 til hhv. 4,3 procent og 4,6 procent [1].

Men dette til trods forventes udviklingslandene stadig at vokse dobbelt så hurtigt som de mere udviklede lande. Her forventer OECD nemlig kun en vækst på 1,8 procent per år.

En nyligt publiceret IMF-rapport spår, at Kina og resten af Asien vil generere tæt ved to tredjedele (63 procent) af verdens BNP-vækst næste år – sammenlignet med 11 procent for USA, fire procent for Europa og kun en procent for Storbritannien [2].

Uanset om USA og Kina indgår en handelsaftale eller ej, er det åbenlyst, at den globale vækst er aftagende, trods kvantitative lettelser og finanspolitisk stimuli. Det politiske miljø forbliver usikkert, men lavere gæld og stærkere balancer betyder, at vækstmarkederne generelt ser ud til at være bedre rustet end tidligere til at modstå økonomiske chok og global nedgang. Vækstmarkederne handles for tiden 22-23 procent lavere end udviklede markeder på fremtidig P/E – eller P/B-basis [3].

Stærk strukturel vækst

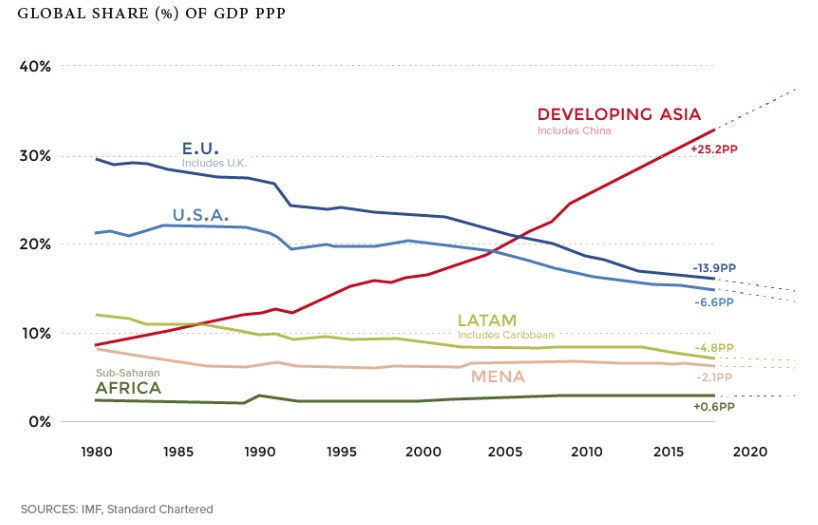

Endnu vigtigere er det dog, at de stærke strukturelle vækstdrivere, der har fået Asiens andel af verdens BNP til at vokse fra otte procent i 1980 til 34 procent i dag (se diagram), er intakte. Velstandsniveauet er forbedret, og det samme er også både sundhedsvæsenet og uddannelsesniveauet. Teknologiske fremskridt har gjort det muligt for udviklingslandene at hale ind på mere de udviklede lande. Og disse er nu et vigtigt led i den globale leverandørkæde, snarere end traditionelle råvarebaserede økonomier.

Koblingen mellem vækst i BNP og resultater på aktiemarkedet er ikke indlysende, særligt ikke i vækstmarkederne. Når den økonomiske ekspansion er ventet, og der er tilstrækkeligt med kapital til at understøtte den, så vil afkastet typisk ikke være særlig stort. De bedste muligheder opstår til gengæld ofte, når væksten er uventet eller underfinansieret. Et bredt investeringsmandat, som SKAGENs, er den bedste måde at investere på, idet balancen mellem udbud og efterspørgsel efter kapitaltilstrømning og sektor eller land er gunstig.

Værdiansættelser er det, som med størst tydelighed er afgørende for afkastet for en investor.

Indien for eksempel har mange gode selskaber, som leverer stærk indtjeningsvækst takket være en gunstig demografi og statspolitik. Dette afspejles i en høj værdiansættelse, og de indiske aktier handles til næsten 18x fremtidig indtjening [4]. Det er 15 procent over den tiårige gennemsnitsværdi og tæt på det niveau, som historisk har betydet tab de følgende 12 måneder [5]. Her ses fordelene ved at være selektiv og vælge aktier, som har været prisfastsat forkert i et overvurderet marked.

Afgørende at vælge de rigtige aktier

De store forskelle mellem (og ofte også i) vækstmarkederne betyder, at aktier, der er nøje udvalgt på baggrund af detaljerede selskabsanalyser, er den bedste måde at udnytte markedseffektiviteten på. Markedseffektiviteten er ofte mere udtalt i udviklingslandene. En sådan bottom-up-strategi skaber en attraktivt værdiansat portefølje. Vækstmarkedsfonden SKAGEN Kon-Tiki bliver for tiden handlet 33 procent under MSCI EM-indekset på fremtidige P/E-tal. Det betyder, at fonden kan slå indekset.

SKAGEN Kon-Tiki har for tiden en stor overvægt af sydkoreanske selskaber, sammenlignet med referenceindekset (24 procent mod 12 procent i MSCI EM), og det er dér, fonden afviger mest fra indekset. Det viser, hvordan forkert prisfastsatte aktier godt kan give et attraktivt afkast.

Vores største beholdninag er Samsung Electronics (8,4 procent), som fortsat leverer imponerende resultater og afkast til investorerne, men som fortsat værdiansættes langt lavere end selskabet globale konkurrenter. Til trods for at sydkoreanske selskaber fremstiller produkter i verdensklasse, er selskaberne ofte undervurderede på grund af opfattelsen af dårlig selskabsstyring og dårlig kapitalallokering. Investorerne i sydkoreanske selskaber behandles stadig bedre.

Et andet eksempel er Hyundai Motor (4,5 procent af fonden), som har nye retningslinjer for selskabsledelse og gør tiltag, der skal øge udbyttet og forenkle chaebolstrukturen.

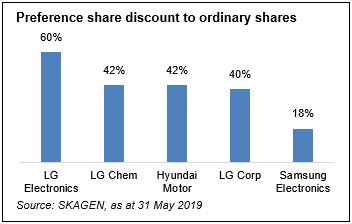

Investorer kan også få tilgang til sydkoreanske selskaber via præferenceaktier, som normalt handles 20-60 procent under normale aktier (se diagram). LG Electronics (3,7 procent af fonden) tilbyder i skrivende stund den mest attraktive rabat. Her ser vi potentiale for en 140 procents vækst i kursen.

Selskaber som kan påvirke udviklingen

Foruden forkert prisfastsættelse er selskabsudvælgelse en måde for investorerne at vælge selskaber med kontrol over deres egen skæbne. Det er vigtigt, fordi mange vækstmarkedsselskaber har udviklet sig fra blot at ride på globaliseringsbølgen og eksportere billige varer til at rette blikket mod de stadigt mere velhavende forbrugere på hjemmemarkederne.

Når lande udvikler sig økonomisk og bliver rigere, sker den tidligste kontakt med kvalitetsprodukter typisk gennem udenlandske mærkevarer. Når de lokale producenter vokser, bytter forbrugerne imidlertid ofte til at købe lignende lokale produkter til mere rimelige priser. Lokale selskaber kan endda skabe yderligere varemærkeloyalitet, idet de bedre forstår kundernes adfærd og værdier.

Kina er et godt eksempel på den udvikling. Da investorerne i fjor flygtede fra landet, investerede SKAGEN Kon-Tiki varsomt og selektivt i selskaber, som skaber værdi via lokal vækst, og som dermed er mindre eksponerede for eksterne risici, der er uden for deres kontrol. Vi mener, at dette er fornuftigt med tanke på, at spændingerne mellem USA og Kina virker til at være en strukturel tendens snarere end udelukkende handelsrelateret.

Gode eksempler på dette er to tidligere investeringer, drikkevareproducenten Wuliangye Yibin og hvidevareproducenten Hangzhou Robam. Fondens nuværende ti største beholdninger har en lignende positionering i Kina: Bank of China (4,2 procent af fonden), China Unicom (2,8 procent af fonden) og Ping An Insurance (5,3 procent af fonden).

Rigtigt positioneret

Vores konklusion er, at handelsspændingerne, som bremser den globale økonomiske vækst, uundgåeligt påvirker udviklingslandene. Men de strukturelle fordele i vækstmarkederne er fortsat attraktive. I dette sene stadie i konjunkturcyklussen må investorerne være mere selektive. I SKAGEN giver vores brede mandater os den nødvendige fleksibilitet til at finde de bedste investeringsmuligheder, og vores portefølje indeholder stærke selskaber, der er attraktivt prisfastsat, og som generelt kontrollerer deres egen skæbne.

Hvis handelsspændingerne fortsætter, bør disse selskaber være godt positioneret til at stå imod påvirkningerne – og vi er rigtigt positioneret til at finde endnu flere muligheder.

Noter:

Alle data er per 30. juni 2019, hvis andet ikke er anført.

[1] OECD Economic Outlook, november 2018 og maj 2019

[2] Kilde: IMF/Standard Chartered, marts 2019

[3] MSCI EM Index (P/E 12.1x, P/B 1.6x) vs. MSCI World Index (P/E 15.6x vs. P/B 2.4x), 30. juni 2019

[4] MSCI India, per 30. juni 2019

[5] Kilde: Goldman Sachs

[6] per 31. juli 2019